Economia

Istituto per il Credito Sportivo, utile netto in crescita

Pubblicato

3 anni fa-

di

Redazione

L’Istituto per il Credito Sportivo ha chiuso il primo semestre con un utile netto, pari a 25,2 milioni (+69,6% rispetto al 31 dicembre 2021). Confermata la solidità patrimoniale dell’Istituto, con un Common Equity Tier1 ratio al 75,3%, così come la posizione di liquidità con LCR pari a 2.236,6% e NSFR >100%. L’NPL ratio netto è in lieve riduzione, attestandosi al 4,4% (-2,2% rispetto al dato di fine 2021 e -11,1% rispetto al dato del primo semestre 2021), mentre il tasso coverage dei crediti deteriorati sale al 59,1% (+3,3% rispetto al dato di fine 2021 e +8,2% rispetto al dato del primo semestre 2021). Il ROE (depurato dall’effetto della riserva da valutazione) cresce al 2,6% rispetto all’1,6% di fine 2021 (+62,5%) e il Return On SREP si attesta al 15,9% in salita rispetto al 9,9% del 31 dicembre 2021. “Continua il percorso di crescita dell’Istituto – dichiara il presidente di ICS Andrea Abodi – seguendo e rispettando quanto previsto nel piano industriale 2020-2023. I risultati del primo semestre di quest’anno, i migliori della storia dell’Istituto, sono il frutto dell’impegno qualificato del nostro capitale umano, che opera quotidianamente per assicurare ai clienti sostegno finanziario e supporto strategico, necessari per contrastare la crisi e contribuire allo sviluppo sostenibile delle infrastrutture sportive e culturali, materiali e immateriali. In questo quadro – aggiunge -, l’esponenziale aumento dei prezzi delle materie prime e dell’energia rende necessaria e indifferibile un’azione ancor più incisiva da parte nostra, attraverso nuovi strumenti finanziari che stiamo sviluppando, anche mediante il confronto e il coordinamento con le istituzioni competenti, per supportare le aziende che stanno affrontando un periodo di significative difficoltà, intercettando anche ulteriori misure comunitarie rispetto a quelle del Pnrr. In questo quadro, è di grande importanza evidenziare che i lusinghieri risultati economici raggiunti dalla banca pubblica dello Sport e della Cultura tornino alla collettività, attraverso la devoluzione dei dividendi di pertinenza del Mef – nostro principale partecipante al capitale – al Fondo contributi in conto interessi, gestito da ICS, che consente di finanziare in modo agevolato gli investimenti destinati alle infrastrutture sportive”, conclude. “Lo sviluppo del portafoglio prodotti e l’estensione a nuovi settori e segmenti, come previsto dal Piano Industriale, ha consentito all’Istituto di ampliare e diversificare le forme di sostegno al mondo dello sport e della cultura – evidenzia il direttore generale Lodovico Mazzolin – Accanto al tradizionale supporto dei grandi e piccoli progetti di investimento infrastrutturale dei Comuni e delle associazioni sportive, siamo oggi in grado di sostenere anche le necessità di finanziamenti a breve termine degli operatori del settore. Inoltre, l’ottimizzazione del costo della raccolta ha consentito, in questa prima parte dell’anno, di contenere il costo dei finanziamenti a beneficio della clientela. Infine, un’attenta gestione finanziaria ha consentito, in un contesto di mercato complicato sul reddito fisso, di conseguire interessanti risultati”.

Riguardo ai risultati operativi, nel primo semestre dell’anno, l’Istituto ha accompagnato la crescita delle iniziative sportive e culturali con nuove erogazioni per circa 92 milioni, in linea con il dato registrato al 30 giugno 2021, pur in assenza di finanziamenti agevolati a sostegno della liquidità e della cultura – non presenti nelle manovre pubbliche del 2022 – al netto dei quali il risultato registrerebbe una crescita del 55%. La tenuta delle erogazioni è senz’altro frutto anche dell’attuazione delle azioni strategiche delineate dal Piano Industriale, in particolare della diversificazione per prodotto e per segmento, con l’offerta factoring e attraverso la componente cultura. Nel corso del primo semestre sono stati concessi nuovi affidamenti per 104,4 milioni, in crescita di circa il +131% rispetto al primo semestre 2021, al netto della componente liquidità e cultura al momento non presenti nel 2022. Con riguardo ai risultati economici, l’utile netto, pari a circa 25,2 milioni, risulta in crescita di 14 milioni rispetto al dato del primo semestre 2021. Riguardo alle voci patrimoniali, il totale attivo risulta pari a circa 3,5 miliardi (+3,4% rispetto a fine 2021). La raccolta si attesta a circa 3,3 miliardi, in crescita di 0,2 miliardi rispetto al dato di fine 2021.

(ITALPRESS).

-foto agenziafotogramma.it-

Potrebbero interessarti

-

Tonfo Milan a San Siro: il Parma passa con Troilo, Inter a +10

-

La EA7 Milano vince la Coppa Italia di basket, Tortona ko in finale

-

Seconda sconfitta per l’Italrugby al Sei Nazioni, Francia domina 33-8

-

Pasalic e Samardzic firmano la rimonta dell’Atalanta, Napoli battuto 2-1

-

Seconda sconfitta per l’Italrugby al Sei Nazioni, la Francia domina 33-8

-

Seconda sconfitta per l’Italrugby al Sei Nazioni, la Francia domina 33-8

Economia

Dazi, Urso “Non reagiamo di pancia, gli Usa sono il nostro primo mercato”

Pubblicato

5 ore fa-

22 Febbraio 2026di

Redazione

ROMA (ITALPRESS) – “Non reagire di pancia ma con la testa, tenendo conto che gli Stati Uniti non sono solo il nostro principale mercato extraeuropeo, ma anche il principale alleato politico e militare, necessario per la difesa e la liberta’ del Continente e garantire le nostre linee di approvvigionamento. Stiamo lavorando con gli altri partner per raggiungere l’autonomia strategica del continente”. Così il ministro delle Imprese, Adolfo Urso, in una intervista a La Stampa, in merito alla decisione della Corte suprema statunitense sui dazi.

Una sentenza sottolinea che “era nell’aria da tempo. La reazione dei mercati lo conferma”. Sulla riunione della task force dedicata all’emergenza aggiunge: “Ha fatto bene il ministro Tajani a convocarla per ascoltarle. Da parte nostra come sempre c’e’ il massimo supporto. Non c’e’ alcuna emergenza, ma la necessita’ di agire come sistema Paese”.

E per quanto riguarda l’annuncio di Trump su nuovi dazi al 15% per tutti, Urso dichiara: “Credo siano misure transitorie in attesa di altri interventi, con altre basi legali. In linea di massima se fosse cosi’, 15 per cento per tutti, si ridurrebbe il vantaggio competitivo che l’Unione ha acquisito con la soluzione negoziale rispetto a Cina e altri Paesi che avevano tariffe ben piu’ alte, e che la decisione della Corte Suprema ha cancellato. Valuteremo insieme agli altri partner cosa fare per indirizzare al meglio la Commissione, sempre in modo consensuale e con prospettive negoziali. Nessuna fuga in avanti”.

– Foto IPA Agency –

(ITALPRESS).

Economia

Il sottosegretario al MEF Savino incontra l’AD di Fincantieri Folgerio

Pubblicato

9 ore fa-

22 Febbraio 2026di

Redazione

ROMA (ITALPRESS) – Il Sottosegretario di Stato al Ministero dell’Economia e delle Finanze, Sandra Savino, ha incontrato al MEF l’Amministratore Delegato di Fincantieri, Pierroberto Folgerio, per un confronto sulle attività del Gruppo e sulle prospettive di sviluppo industriale, con particolare attenzione allo stabilimento di Monfalcone.

Nel corso dell’incontro è stato evidenziato il ruolo strategico del sito produttivo giuliano, uno dei principali poli della cantieristica navale europea e uno degli assi portanti dell’economia del Friuli Venezia Giulia. La produzione di Monfalcone rappresenta un fattore determinante per l’export regionale, per la tenuta occupazionale e per la vitalità di una filiera che coinvolge centinaia di imprese dell’indotto, contribuendo in modo significativo alla crescita e alla competitività dell’intero sistema economico regionale. “Monfalcone è un sito strategico per l’industria nazionale e per l’economia del Friuli Venezia Giulia. È fondamentale che sviluppo industriale, tutela del lavoro, rispetto delle regole ed equilibrio sociale siano parte di un percorso condiviso che valorizzi il territorio e garantisca serenità alla comunità”, ha dichiarato il Sottosegretario Savino.

Ampio spazio è stato dedicato all’occupazione e alla qualificazione professionale. A Monfalcone sono già oltre 270 le nuove assunzioni dirette e prosegue il piano di attrazione di manodopera qualificata, anche attraverso iniziative collegate al Piano Mattei, con percorsi formativi strutturati e insegnamento della lingua italiana. Attraverso progetti come “Maestri del Mare” e le collaborazioni con ITS e istituti tecnici del Friuli Venezia Giulia, Fincantieri rafforza i percorsi di upskilling e reskilling per personale diretto e indotto. Dal 2024 sono stati attivati 26 corsi di lingua italiana, per 1.300 ore complessive, che hanno coinvolto oltre 400 lavoratori nei diversi stabilimenti italiani.

“Investire sulla formazione tecnica e linguistica significa consolidare competenze, stabilità occupazionale e pieno rispetto delle regole. La crescita industriale deve essere accompagnata da strumenti concreti di qualificazione professionale e da un forte presidio di legalità, come avviene in questa eccellenza del nostro Paese”, ha sottolineato Savino. Nel confronto è stato approfondito il rafforzamento della filiera attraverso i progetti “Evoluzione Indotto” e PartnerSHIP, volti a ridurre il subappalto, favorire l’aggregazione tra imprese e migliorare solidità finanziaria, digitalizzazione, sostenibilità e sicurezza. È stato inoltre evidenziato il consolidamento dei presìdi di legalità tramite il Protocollo Quadro Nazionale con il Ministero dell’Interno, la collaborazione con la Guardia di Finanza, sistemi strutturati di audit e monitoraggio e la promozione della certificazione ASSE.CO. per le imprese dell’indotto.

“Una filiera più solida e trasparente tutela i lavoratori, rafforza le imprese sane e dà stabilità al territorio. Legalità, sicurezza e controllo sono condizioni imprescindibili per garantire uno sviluppo duraturo”, ha evidenziato il Sottosegretario.

Infine, è stato illustrato il percorso di innovazione tecnologica del cantiere di Monfalcone, che si rafforza come hub di ricerca e sviluppo grazie a un laboratorio di circa 1.200 metri quadrati dedicato a robotica, cobotica, stampa 3D, Internet of Things e digital twin, con un’area esperienziale e formativa aperta agli istituti scolastici e ai giovani.

“Monfalcone dimostra che l’Italia può essere protagonista nei grandi settori strategici se unisce industria, innovazione e responsabilità sociale. Come Governo continueremo a sostenere una politica industriale che rafforzi le nostre eccellenze, garantisca lavoro qualificato e consolidi la competitività del sistema produttivo nazionale. La crescita deve essere solida, governata e condivisa: è questa la strada per dare stabilità alle imprese e fiducia ai cittadini”, ha concluso Savino. Il Sottosegretario Savino, su invito di Fincantieri, nei prossimi giorni farà visita allo stabilimento di Monfalcone.

– Foto MEF –

(ITALPRESS).

Economia

CNA “Con il decreto PNRR al via le semplificazioni, risparmio per 2 miliardi l’anno”

Pubblicato

9 ore fa-

22 Febbraio 2026di

Redazione

ROMA (ITALPRESS) – “Con la pubblicazione in Gazzetta Ufficiale del decreto PNRR diventa operativo un pacchetto di oltre 20 semplificazioni più volte sollecitate dalla CNA. Si tratta di misure che toccano direttamente oltre 800mila imprese e potenzialmente quelle interessate sono oltre un milione. Un risultato di grande importanza per il sistema delle piccole imprese. Il pacchetto consente di ridurre il costo della burocrazia di circa 2 miliardi l’anno con un risparmio di 1.500-2mila euro per ogni impresa. Il monte ore dedicato alle pratiche burocratiche scenderà da 313 a 263 ore, che si traducono in 30 – 50 ore in meno l’anno”. E’ quanto si legge in una nota della confederazione.

“La semplificazione amministrativa e normativa è la principale riforma che serve al Paese, alle imprese, ai cittadini e alla stessa pubblica amministrazione” ha dichiarato il Presidente Nazionale CNA, Dario Costantini. “La collaborazione con il Ministro Paolo Zangrillo ha prodotto un risultato importante. Ma il processo di semplificazione è un motore che non si deve mai arrestare. Non dimentichiamo che le imprese hanno ancora di fronte un moloch burocratico da 40 miliardi. In ogni caso è fondamentale che d’ora in avanti si rispetti il principio che ogni nuovo adempimento deve essere accompagnato da almeno una semplificazione per evitare di vanificare gli effetti della sburocratizzazione”.

– Foto IPA Agency –

(ITALPRESS).

Tonfo Milan a San Siro: il Parma passa con Troilo, Inter a +10

La EA7 Milano vince la Coppa Italia di basket, Tortona ko in finale

La Voce Pavese – Raccolta rifiuti, problemi anche a Garlasco

Pronto Meteo Lombardia – Previsioni per il 23 Febbraio 2026

Areu News – Crans Montana, 12 vite salvate, Rosa Camuna ad Areu – 22 Febbraio 2026

Seconda sconfitta per l’Italrugby al Sei Nazioni, Francia domina 33-8

Pasalic e Samardzic firmano la rimonta dell’Atalanta, Napoli battuto 2-1

Seconda sconfitta per l’Italrugby al Sei Nazioni, la Francia domina 33-8

Seconda sconfitta per l’Italrugby al Sei Nazioni, la Francia domina 33-8

L’Atalanta tiene vivo il sogno Champions, Napoli sconfitto 2-1 e furibondo per un gol annullato a Gutierrez

Davis nega alla Lazio la vittoria al 95′, 1-1 contro l’Udinese

Strage Crans-Montana, Bertolaso: “Oggi due ragazzi saranno dimessi dal Niguarda di Milano” / Video

Paolini saluta gli Australian Open, sconfitta da Jovic in due set. Alcaraz vola agli ottavi, Sabalenka a fatica

Tg News 23/1/2026

Meloni “Non credo ad un’azione Usa in Groenlandia”. Sull’Ucraina: “E’ il momento che Ue e Russia si parlino” / Video

Gasperini sfida il Sassuolo e aspetta il mercato “Friedkin a Roma gran segnale”

La Cina accelera sullo sviluppo dei servizi meteo per il settore energetico

Italia-Germania, Urso incontra al Mimit le ministre Reiche e Bar

Spalletti “Yildiz importante, Locatelli buon capitano”

Leao risponde a Colombo, Stanciu sbaglia il rigore al 99′: Milan-Genoa è 1-1

Pronto Meteo Lombardia – Previsioni per il 23 Febbraio 2026

S. MESSA DI DOMENICA 22 FEBBRAIO 2026 – I DI QUARESIMA/A

Crescere insieme – 22 Febbraio 2026

Crescere insieme – 22 Febbraio 2026

Raccolta rifiuti, problemi anche a Garlasco

Pronto Meteo Lombardia – Previsioni per il 22/23 Febbraio 2026

Almanacco – 23 Febbraio 2026

Almanacco – 22 Febbraio 2026

Tg News Weekend – 21 Febbraio 2025

Amici a 4 zampe – 22 Febbraio 2026

Primo piano

-

Politica9 ore fa

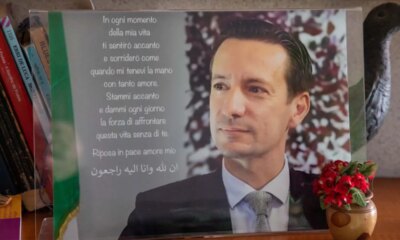

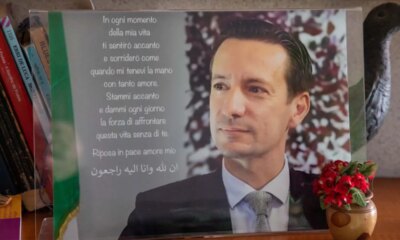

Politica9 ore faCinque anni dall’omicidio Attanasio, Mattarella: “Il ricordo dell’Ambasciatore e della sua missione resta esemplare”

-

Politica9 ore fa

Politica9 ore faCinque anni dall’omicidio Attanasio, Mattarella: “Il ricordo dell’Ambasciatore e della sua missione resta esemplare”

-

Cronaca24 ore fa

Cronaca24 ore faL’Inter rialza la testa, Lecce sconfitto 2-0 al Via del Mare

-

Sport6 ore fa

Sport6 ore faBezzecchi e Aprilia da record nei test della MotoGP a Buriram, quarto Bagnaia

-

Cronaca22 ore fa

Cronaca22 ore faPareggio senza reti tra Cagliari e Lazio

-

Sport8 ore fa

Sport8 ore faNuovo record italiano per Yeman Crippa nella mezza maratona di Napoli

-

Economia9 ore fa

Economia9 ore faIl sottosegretario al MEF Savino incontra l’AD di Fincantieri Folgerio

-

Cronaca6 ore fa

Cronaca6 ore faGenoa travolge Torino 3-0 nello scontro salvezza del Marassi