Economia

Le diverse dimensioni del rischio, conferenza C.r.e.d.i.t. a Venezia

Pubblicato

3 anni fa-

di

Redazione

VENEZIA (ITALPRESS) – Il rischio è in crescita esponenziale, sia nella sua concreta percezione sia nelle diverse dimensioni in cui si presenta. L’incertezza che ne deriva assume un ruolo preponderante mai riscontrato prima e, anche in settori strategici come l’energetico, la mobilità e la finanza, si stanno registrando azioni e reazioni che mai ci si sarebbe aspettati. Siamo arrivati al paradosso nel settore energetico di rimettere in uso fonti fossili (carbone in primis) per le situazioni attuali di emergenza, nonostante la necessità di riduzione dell’impatto ambientale; in quello della mobilità, il passaggio all’elettrificazione comporta implicazioni sia sulla sostenibilità dell’intera filiera sia sull’occupazione (perdita di asset consolidati, potenziale compensazione sull’organico attraverso nuove specializzazioni) e soprattutto sul vantaggio tecnologico; in quello finanziario l’inflazione crescente gioca un ruolo inatteso e preponderante, portando a cambiamenti repentini con oggettive difficoltà per la necessaria transizione.

Giovedì e venerdì prossimi, 22 e 23 settembre, si terrà a Venezia la conferenza C.r.e.d.i.t. dove si affronteranno questi temi e si cercheranno delle risposte.

Il tema dell’edizione 2022 di C.r.e.d.i.t. è Long Run Risks e la conferenza nei 20 anni di storia ha affrontato le diverse dimensioni di rischio, accompagnando l’accademia, la professione e gli attori politici nella loro comprensione e soprattutto anticipandone le implicazioni e gli impatti nel sistema economico/finanziario. Sono stati affrontati il rischio di credito, il rischio liquidità, il rischio sistemico, il rischio sovrano e negli ultimi anni l’attenzione si è indirizzata ai rischi legati alla sostenibilità sempre con capacità di visione e di anticipazione.

“La necessità di prendere in carico molte più fonti di rischio, che vanno tra loro rafforzandosi e complicandosi, rende difficile avere una chiara visione sul futuro – ricorda la professoressa Monica Billio, docente dell’Università Ca’ Foscari di Venezia nonché Presidente della società italiana di Econometria e organizzatrice del convegno C.r.e.d.i.t -. Ora più che mai diventa un obbligo rivalutare tutte le opzioni di rischio, tenendo sempre la transizione ecologica quale driver sostanziale di scelta”.

“Sul tema energia, l’esplosione del costo del gas sta comportando un ritorno al carbone, aumentando le emissioni; sul tema creditizio, le previsioni di innalzamento dei tassi di interesse minano gli investimenti a lungo termine, soprattutto in ambito sostenibilità – aggiunge -. I cambiamenti geopolitici, che coinvolgono anche i mercati finanziari, non vengono ancora considerati con la dovuta attenzione e possono essere devastanti anche per l’attuazione del Green Deal. Su tutti questi temi si discuterà durante le due giornate e in particolare nella tavola conclusiva, Save Energy for a Safe Future”.

Il premio Nobel Robert F. Engle, presente al convegno C.r.e.d.i.t. ha dichiarato in anteprima sul tema inflazione UE: “L’inflazione attuale si deve principalmente a uno shock dell’offerta. L’aumento dei tassi alla fine rallenterà l’economia. Ridurre i colli di bottiglia porterebbe a un risultato migliore. E sul tema Ucraina come su quello fonti sostenibili…”.

Il suo intervento, come quello di tanti altri attori protagonisti dell’industria, del sistema bancario, di quello universitario, presenti alla XXI edizione di C.r.e.d.i.t. offriranno importanti spunti di riflessione perché attenti ad offrire quel quid non considerato che può fare una grande differenza.

Il convegno C.r.e.d.i.t. si tiene a Venezia, culla dell’economia e del commercio, dove non a caso è nata la prima business school italiana, la prima banca pubblica, nonché sede dell’Università Ca’ Foscari che da sempre dà il patrocinio al convegno.

-foto ufficio stampa C.r.e.d.i.t. –

(ITALPRESS).

Potrebbero interessarti

-

Real Madrid-City 3-0: Valverde firma una tripletta da sogno

-

Psg scatenato: 5-2 al Chelsea e ritorno in discesa

-

Il Bodo Glimt affonda lo Sporting Lisbona: 3-0 e sogno quarti

-

Conte “Meloni bella addormentata ma su magistrati provetta giurista”

-

Giuli “Lo Stato comprerà il teatro Sannazaro di Napoli”

-

L’Arsenal si salva nel finale, 1-1 a Leverkusen nell’andata degli ottavi di Champions

Economia

Mipim, Loiero “Italia stabile e attrattiva per gli investimenti internazionali”

Pubblicato

8 ore fa-

11 Marzo 2026di

Redazione

ROMA (ITALPRESS) – L’Italia torna protagonista nei grandi appuntamenti internazionali dedicati allo sviluppo urbano e agli investimenti. In occasione del MIPIM 2026, uno dei principali eventi globali dedicati al real estate e alle trasformazioni urbane, il Consigliere del Presidente del Consiglio Renato Loiero ha sottolineato la nuova fase che la Nazione sta attraversando.

Nel suo intervento Loiero ha voluto innanzitutto ringraziare Filippo Rean, Direttore Generale di RX France, e Lorenzo Galanti, Direttore Generale dell’Agenzia ICE, per l’organizzazione della manifestazione, che rappresenta uno dei più importanti momenti di confronto internazionale su città, investimenti e sviluppo territoriale.

Il Consigliere ha inoltre portato il saluto del Presidente del Consiglio Giorgia Meloni, ricordando quanto emerso pochi giorni fa all’Italian Investment Council by Remind presieduto da Paolo Crisafi, dove il Presidente del Consiglio ha evidenziato come l’Italia stia vivendo una nuova stagione caratterizzata da maggiore stabilità economica e istituzionale, da riforme orientate alla crescita e da una rinnovata capacità di attrarre investimenti strategici.

Secondo Loiero, “i dati raccontano una storia molto chiara: l’Italia sta tornando ad essere una nazione credibile e competitiva per gli investitori internazionali, grazie alla qualità del suo tessuto produttivo, alla centralità delle sue città e alla capacità di coniugare sviluppo economico, innovazione e sostenibilità. Non è un caso che, commentando l’Italian Investment Council by Remind, Il Sole 24 Ore abbia efficacemente sintetizzato il pensiero espresso da diverse autorevoli istituzioni, dal Presidente del Consiglio Giorgia Meloni al Vicepresidente della Commissione europea Raffaele Fitto, dal Presidente della Camera Lorenzo Fontana al Vicepresidente del Consiglio Antonio Tajani, con un titolo che coglie bene il momento che stiamo vivendo: “L’Italia è stabile ed è tornata ad essere attrattiva”.

Ed è proprio su questa rinnovata attrattività che occasioni di confronto internazionale come il MIPIM possono continuare a costruire nuove opportunità di sviluppo, collaborazione e investimento per i territori, le imprese e le comunità”. Accanto alle istituzioni hanno partecipato anche alcuni tra i principali operatori nazionali e internazionali del settore immobiliare allargato, tra cui Marco Daviddi (Ey) e Aldo Mazzocco (Generali).

-Foto Mipim 2026-

(ITALPRESS).

Economia

Havas presenta la nuova sede e la ricerca Global Italy per supportare la crescita del business e il sistema Paese / Video

Pubblicato

10 ore fa-

11 Marzo 2026di

Redazione

MILANO (ITALPRESS) – Uno spazio progettato per favorire collaborazione, contaminazione e l’attivazione fluida di tutte le competenze del Gruppo: è la nuova sede di Havas, inaugurata in via Crocefisso a Milano. E’ qui che prende forma l’evoluzione del posizionamento di Havas, che introduce il concetto di Growth, powered by desire: un acceleratore strategico in cui creatività, dati e il sistema operativo Converged.AI convergono per costruire brand rilevanti e competitivi sui mercati globali.

Un modello che potenzia l’integrazione di tutte le discipline della comunicazione – dalla creatività alle PR, dagli eventi all’advertising – per sostenere la crescita del business delle imprese.

“Questo è un luogo che rappresenta l’ambizione che abbiamo come agenzia nei confronti della nostra attività, supporto del business delle imprese. È un luogo nel centro di Milano che da sempre unisce creatività e business in modo integrato, un luogo aperto alla città e che dalla città trae anche linfa vitale perché tutte le funzioni e le capacità che abbiamo all’interno del nostro gruppo a livello strategico, creativo e livello operativo convivano e si alimentino l’uno verso l’altro”, ha dichiarato Caterina Tonini, CEO Havas Creative Network Italy e CO-Founder & CEO Havas Pr Milan.

IL VIDEO

Havas risponde a queste esigenze, per portare la comunicazione dell’eccellenza italiana anche oltre i confini, con uno sguardo strategico e locale allo stesso tempo, oggi anche attraverso la nuova sede. Uno spazio co-creato tra il Gruppo e lo studio di progettazione e design Il Prisma che ha tradotto il ruolo di Havas in un ecosistema capace di connettere persone, competenze e visioni a supporto delle aziende.

La sede è un ambiente che integra creatività, media, dati e contenuti, diventando allo stesso tempo luogo di lavoro, hub creativo e punto di incontro con il territorio. “L’idea è stata quella di progettare delle collisioni positive e creative tra i vari team di Havas, ma anche tutto l’ecosistema che gravita intorno all’azienda: l’arte, la città, i clienti e tutte le persone che in qualche modo possono fruire di questi spazi e con l’occasione del concetto nuovo di organizzazione e condivisione di questi luoghi, stimolarsi reciprocamente. Quindi è un’idea per Havas di recepire creatività da Milano e restituire creatività alla città”, ha spiegato Stefano Carone, AD Il Prisma, sottolineando che “le idee hanno bisogno di spazio, stimoli, fiducia, ma anche di relazioni informali tra le persone. Ed è questo che abbiamo voluto mettere al centro del progetto”.

Proprio sullo spazio da lasciare alla creatività come motore delle idee, Tonini ha rimarcato come questa sia al centro “perché muove l’attenzione, le relazioni e deve essere pervasiva in ogni attività che l’azienda fa in chiave di comunicazione. Questo posto permette tutto questo perché è un luogo aperto dove le persone lavorano insieme, ma anche si interfacciano con sfide molto diverse fra di loro aiutandosi a vicenda per offrire consulenza sempre più precisa alle aziende”.

Partendo poi dai risultati della ricerca Global Italy sul valore reputazionale del Made in Italy, Tonini ha sottolineato come la consulenza con le aziende possa aiutare queste ultime a pianificare strategie adatte al paese estero verso cui vogliono rivolgersi. “La creatività è quell’elemento che fa aprire la narrazione dell’essere un prodotto o un servizio italiano. Quindi non ci si deve fermare ad un primo livello di narrazione, ma bisogna andare oltre perché l’opportunità di andare oltre alla funzionalità, all’estetica o alla qualità anche percepita di un prodotto è assolutamente possibile – ha spiegato – Dalla ricerca che abbiamo appena condotto sono stati soprattutto identificati dei bias e dei territori specifici country per country. Questo vuol dire essere capaci di entrare nei paesi e sapere quali sono le leve da accendere per potere sostenere al meglio la produzione italiana in quei territori. E per farlo la creatività e la narrazione sono le leve più importanti a supporto delle imprese”.

IL VIDEO

La creatività non nasce però solo dalla condivisione di idee, ma anche dalla commistione di esperienze apparentemente lontane tra di loro. È il caso, ad esempio, della collaborazione tra imprese e artisti, un paradigma che Havas cerca di attuare.

“Sono fermamente convinta che il rapporto tra artisti e impresa sia non solo auspicabile, ma addirittura necessario perché gli artisti all’interno del mondo aziendale portano innovazione”, ha affermato Caroline Corbetta, curatrice arte contemporanea e giornalista culturale, sottolineando che questo è possibile perché “un artista è innovativo per definizione: deve sempre spingere l’asticella in avanti e mettere in discussione lo status quo. Quindi lo sguardo ‘laterale’ dell’artista all’interno di un’azienda può generare dinamiche innovative”.

“Havas, attraverso la sua divisione arte e cultura, cerca di mediare questa relazione tra arte e impresa che deve essere assolutamente autentica e improntata al dialogo. Attraverso questo lavoro di trait d’union tra le esigenze del mondo aziendale e quelle del mondo artistico, si può quindi arrivare ad una situazione win-win”, ha concluso.

IL VIDEO

-Foto ufficio stampa Havas-

(ITALPRESS).

Economia

Bankitalia, a dicembre 2025 la bilancia dei pagamenti turistici ha segnato un surplus di quasi 0,7 miliardi

Pubblicato

14 ore fa-

11 Marzo 2026di

Redazione

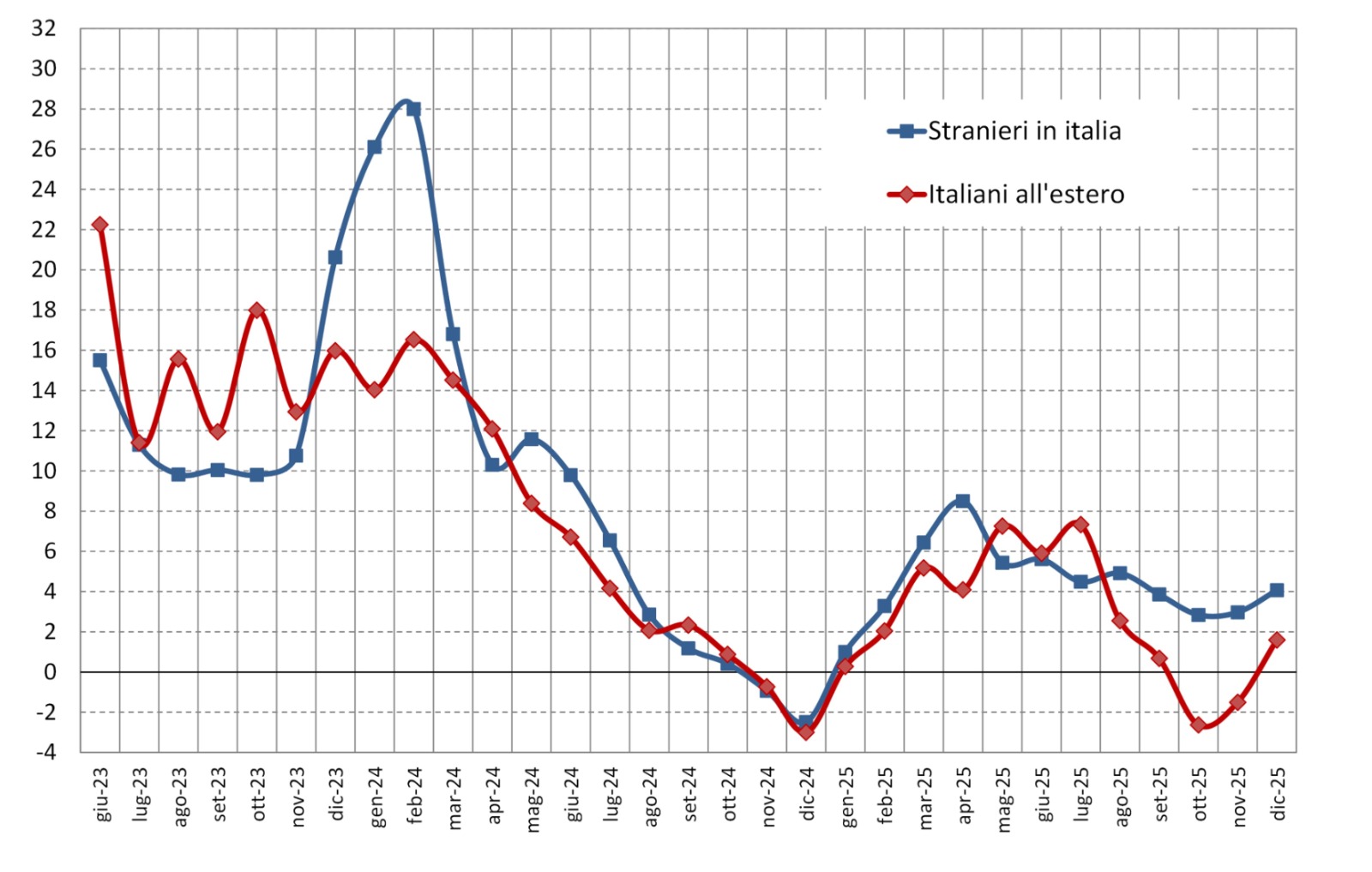

ROMA (ITALPRESS) – Lo scorso dicembre la bilancia dei pagamenti turistica dell’Italia ha segnato un surplus di quasi 0,7 miliardi di euro, sostanzialmente in linea con lo stesso mese del 2024. La spesa dei viaggiatori stranieri in Italia (pari a 3,0 miliardi) è cresciuta del 6,6 per cento, mentre quella dei viaggiatori italiani all’estero (pari a 2,4 miliardi) è aumentata del 7,3 per cento. Lo comunica la Banca d’Italia, sottolineando che nel complesso del quarto trimestre del 2025 entrambi i flussi hanno registrato un incremento rispetto allo stesso periodo del 2024, rispettivamente del 4,1 per cento per le entrate e dell’1,6 per le uscite.

La spesa degli stranieri in Italia è cresciuta sia per i residenti della UE sia per quelli extra-UE (del 3,6 e del 4,5 per cento). La spesa degli italiani all’estero è aumentata soltanto nelle destinazioni della UE (3,9 per cento), a fronte di un modesto calo in quelle extra-UE (-0,2 per cento).

Secondo dati provvisori, nel complesso del 2025 la bilancia turistica ha registrato un avanzo di 22,8 miliardi (21,2 nel 2024), pari all’1,0 per cento del PIL. Le entrate e le uscite turistiche sono cresciute rispettivamente del 4,8 e del 3,1 per cento. In entrambi i casi l’incremento è dovuto al maggior numero di viaggiatori; la spesa procapite ha invece registrato solo un modesto aumento per i turisti stranieri in Italia, mentre è diminuita lievemente per gli italiani all’estero.

La spesa degli stranieri in Italia è cresciuta sia per i viaggiatori della UE sia per quelli extra-UE (del 4,1 e del 5,5 per cento); la spesa degli italiani all’estero è aumentata soprattutto nelle destinazioni della UE (5,1 per cento) e, in misura assai più contenuta, in quelle extra-UE (1,3 per cento).

Dal lato delle entrate, i viaggi per vacanza sono arrivati a pesare per il 67 per cento della spesa totale; dal lato delle uscite, sebbene in forte crescita, essi presentano un’incidenza più bassa (53 per cento) in relazione al maggior peso dei viaggi per lavoro (21 per cento, contro l’11 per gli stranieri in Italia).

Per entrambi i flussi sono ancora aumentati i pernottamenti in alberghi, B&B, villaggi turistici e agriturismi, la cui quota sul totale ha raggiunto il 44 per cento sia per gli italiani all’estero sia per gli stranieri in Italia; l’incidenza delle case in affitto è intorno al 24 per cento dei pernottamenti in entrambi i casi.

-Foto IPA Agency-

(ITALPRESS).

Real Madrid-City 3-0: Valverde firma una tripletta da sogno

Psg scatenato: 5-2 al Chelsea e ritorno in discesa

Il Bodo Glimt affonda lo Sporting Lisbona: 3-0 e sogno quarti

Almanacco – 12 Marzo 2026

Conte “Meloni bella addormentata ma su magistrati provetta giurista”

Tg Sport Italpress – 12 Marzo 2026

Giuli “Lo Stato comprerà il teatro Sannazaro di Napoli”

L’Arsenal si salva nel finale, 1-1 a Leverkusen nell’andata degli ottavi di Champions

Cinema & Spettacoli Magazine – 12 Marzo 2026

Trasporti & Logistica Magazine – 11 Marzo 2026

Strage Crans-Montana, Bertolaso: “Oggi due ragazzi saranno dimessi dal Niguarda di Milano” / Video

Tg News 23/1/2026

Paolini saluta gli Australian Open, sconfitta da Jovic in due set. Alcaraz vola agli ottavi, Sabalenka a fatica

Italia-Germania, Urso incontra al Mimit le ministre Reiche e Bar

Spalletti “Yildiz importante, Locatelli buon capitano”

La salute vien mangiando – 16 Gennaio 2026

La Voce Pavese – Pavia Innovation Week, la città apre al futuro

Terna, Di Foggia “Investimenti a sostegno della competitività del Paese”

Messaggi di Speranza – 7 Febbraio 2026

Radio Pavia Breakfast News – 7 febbraio 2026

Almanacco – 12 Marzo 2026

Tg Sport Italpress – 12 Marzo 2026

Trasporti & Logistica Magazine – 11 Marzo 2026

Cinema & Spettacoli Magazine – 12 Marzo 2026

Tg Economia Italpress – 11 Marzo 2026

Pronto Meteo Lombardia – Previsioni per il 12 Marzo

Tg News 11/03/2026

BREAKING NEWS LOMBARDIA 11/3/2026

Pavia Uno TV Radio Pavia Breaking News – 11 marzo 2026

Disturbi alimentari, allarme tra i giovani anche a Pavia

Primo piano

-

Politica18 ore fa

Politica18 ore faMeloni in Senato: “Crisi in Medio Oriente tra le più complesse, serve coesione. Siamo di fronte a una evidente crisi del diritto internazionale”

-

Altre notizie18 ore fa

EOLICO Sì, EOLICO NO_ANNO 2011 – DI REMO TAGLIANI

-

Cronaca15 ore fa

Cronaca15 ore faSequestrati all’aeroporto di Malpensa 8 esemplari di corallo a rischio estinzione

-

Cronaca19 ore fa

Cronaca19 ore faAmbasciatore Iran “Italia ponte dialogo, ma chiunque aggredisca avrà risposta”

-

Cronaca11 ore fa

Cronaca11 ore faLombardia Live 24 Breaking News – 11/3/2026

-

Cronaca19 ore fa

Cronaca19 ore faIran, Mojtaba Khamenei ferito durante la guerra ma sta bene

-

Altre notizie18 ore fa

Disturbi alimentari, allarme tra i giovani anche a Pavia

-

Sport16 ore fa

Sport16 ore faFerrari verso il GP di Cina, Vasseur “A Melbourne segnali incoraggianti, a Shanghai per crescere ancora”