Cronaca

Fulmine Group, Tommaso De Bernardini nuovo Direttore Vendite Mail

Pubblicato

3 anni fa-

di

Redazione

PALERMO (ITALPRESS) – Fulmine Group, primo operatore postale privato in Italia, affida a Tommaso De Bernardini il ruolo di Direttore Vendite per le business unit Mail (servizi postali) e Servizi Notificazione (atti giudiziari). De Bernardini, 42 anni, entra a far parte del management di Fulmine Group con l’obiettivo di sviluppare e attuare strategie commerciali attraverso un approccio più innovativo e che tiene conto, in particolare, sia dei cambiamenti più evidenti nel mercato postale, sia delle enormi opportunità in quello degli atti giudiziari. Il nuovo Direttore Vendite Mail, che vanta una professionalità maturata nel settore delle spedizioni, supporterà dunque l’azienda nello sviluppo commerciale, con l’obiettivo di potenziare, in maniera strategica, i processi di vendita ed espandere così i brand Fulmine Group e Fulmine Group Servizi Notificazione.

“La mia esperienza è al servizio di questo importante Gruppo. – ha detto De Bernardini – Non ho potuto fare a meno di abbracciare con grande entusiasmo questa nuova sfida: l’acquisizione di nuovi clienti in un mercato considerevole, valutandone al giorno d’oggi la competitività e lo scenario particolarmente dinamico. Sono rimasto affascinato – ha aggiunto De Bernardini – dal team molto giovane e motivato presente nel Gruppo e da un management che nelle varie Direzioni è altamente professionale e velocissimo nel prendere le decisioni. Questa operatività, unita all’atteggiamento propositivo, in un ecosistema economico in continuo cambiamento, fa la differenza, perchè si tratta di un Gruppo capace di personalizzare i prodotti offerti in base alle esigenze dei clienti”.

Il primo operatore postale privato italiano che oggi si posiziona sul territorio nazionale con oltre 400 filiali dirette e indirette, 12 hub di smistamento e 2.500 postini/driver 4.0, specializzati nella consegna multiprodotto, continua il suo percorso di crescita nell’innovazione.

Dopo infatti l’ingresso in azienda di Gaspare Cracoli nel ruolo di Direttore Operativo, per Fulmine Group l’inserimento di Tommaso De Bernardini, nuova risorsa professionale di alto profilo, mira a perseguire, con maggiore intensità ed entro il 2024, gli obiettivi portati avanti dal Gruppo e definiti nel 2021 con il Piano di Sviluppo.

-foto ufficio stampa Fulmine Group-

(ITALPRESS).

Potrebbero interessarti

-

Musumeci “100 milioni per progetti subito cantierabili contro il rischio dissesto idreologico”

-

“Musica in sicurezza”, premio speciale ad Anas al Festival di Sanremo

-

Auto, conclusa la seconda edizione della 1000 Miglia Experience Florida

-

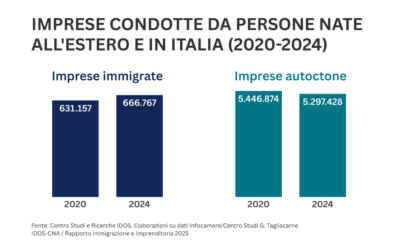

Idos-CNA, in 15 anni le imprese di donne immigrate sono aumentate di oltre il 56%

-

Banca Ifis, Fürstenberg SGR assume il controllo di maggioranza di Noberasco

-

Orcel “Ruolo centrale delle banche per rilanciare la competitività dell’Europa”

Cronaca

“Musica in sicurezza”, premio speciale ad Anas al Festival di Sanremo

Pubblicato

1 ora fa-

24 Febbraio 2026di

Redazione

SANREMO (ITALPRESS) – Nel corso del “Premio Numeri Uno – Città di Sanremo 2026” che si è svolto ieri sera durante il Gran Galà della Stampa l’Amministratore Delegato di Anas Claudio Andrea Gemme ha ritirato il Premio Speciale 2026 conferito dalla Giuria con la motivazione “Musica in Sicurezza” per l’impegno costante nella sicurezza stradale.

“Le strade, come la musica, riescono a portarci lontano – ha dichiarato l’AD Gemme nel corso del suo discorso di ringraziamento – parlano entrambe di connessioni in grado di unire luoghi, persone ed emozioni. Essere presenti al Festival è per noi un’occasione preziosa. Ci consente di sensibilizzare ancora di più i giovani sul tema della sicurezza stradale. Non un freddo elenco di regole o sanzioni ma il valore della cultura della sicurezza. Da costruire insieme giorno dopo giorno. La nostra rete – ha proseguito Gemme – rappresenta una grande responsabilità verso chi si muove per le più svariate motivazioni: dai ragazzi che tornano a casa dopo un concerto ai lavoratori che percorrono chilometri per costruire il proprio futuro. La musica ci emoziona perchè crea legami fra le persone così come le strade. Noi ogni giorno investiamo in innovazione, manutenzione e tecnologie avanzate”.

Nella settimana del Festival di Sanremo Anas sarà impegnata in Liguria in numerosi eventi per divulgare la cultura della sicurezza stradale e il rispetto del Codice della Strada oltre a illustrare il suo impegno nella realizzazione di opere significative per il Giubileo 2025 e le Olimpiadi Invernali di Milano-Cortina. Occasioni di rinnovamento infrastrutturale che hanno visto rispettivamente investimenti di oltre 730 milioni di euro e di un miliardo e 620 milioni.

Sarà sottolineato l’impegno quotidiano di Anas nelle attività di sicurezza stradale, comunicazione istituzionale e valorizzazione del brand: trovano nel Festival di Sanremo un luogo simbolico di incontro tra infrastrutture, mobilità e cultura. Un lavoro continuo che coniuga manutenzione, prevenzione e sensibilizzazione, mirato a promuovere una mobilità più sicura e consapevole.

– foto Italpress –

(ITALPRESS).

Cronaca

Auto, conclusa la seconda edizione della 1000 Miglia Experience Florida

Pubblicato

1 ora fa-

24 Febbraio 2026di

Redazione

MIAMI (STATI UNITI) (ITALPRESS) – La 1000 Miglia Experience Florida ha ufficialmente tagliato il traguardo della sua seconda edizione, rafforzando ulteriormente il proprio ruolo di ponte culturale tra Italia e Stati Uniti attraverso lo spirito senza tempo della “corsa più bella del mondo”.

Dal 20 al 23 febbraio, circa settanta equipaggi, suddivisi nelle tre categorie ufficiali 1000 Miglia Originals (1927-1957), Classic Icons (1958-1994) e Hyper/Supercars (1995-presente), hanno intrapreso un percorso attentamente curato attraverso la Florida, coniugando la precisione della competizione automobilistica con il lifestyle italiano, il design e l’ospitalità.

Il programma si è aperto con un Training Day presso l’Hyper Club Evaluation Center & Johnny Bòhmer Proving Grounds di Naples, seguito da una Opening Dinner al prestigioso Revs Institute, sede delle leggendarie Miles Collier Collections.

La competizione si è quindi articolata in tre tappe.

Tappa 1: da Naples a Venice e proseguimento verso Tampa, con il passaggio nella città di Venice avvenuto durante le celebrazioni per il suo centenario; tappa 2: da Tampa attraverso Lakeland, con un’esclusiva sessione in pista al leggendario Sebring International Raceway, fino all’arrivo a West Palm Beach; tappa 3: da West Palm Beach a Miami Beach, con lo spettacolare passaggio su Ocean Drive, culminato poi con il traguardo ufficiale e la Cerimonia di Premiazione al The Biltmore Hotel di Coral Gables.

Migliaia di spettatori si sono radunati nei principali punti di passaggio, tra cui Centennial Park a Venice, Lake Mirror Promenade a Lakeland e Ocean Drive a Miami Beach, oltre che naturalmente al traguardo finale a Miami, confermando il crescente entusiasmo della comunità automobilistica della Florida.

Al termine di tre giorni di competizione, la 1000 Miglia Experience Florida 2026 ha incoronato i propri campioni. Vincitori 1000 Miglia Originals: Ricci Bruno & Gallo Gustavo con una Porsche 356 Speedster 1.600 del 1957 Vincitori Classic Icons: Ricci Bruno & Gallo Gustavo con una Porsche 356 Speedster 1.600 del 1957 Vincitori Hyper/Supercars: Fabrizio Macario & Giovanna Di Costanzo con una Ferrari 488 Spider del 2017 Tra i premi assegnati figurano il trofeo 1000 Miglia Experience Florida disegnato da Pininfarina e realizzato da Barovier & Toso, gli orologi Chopard 1000 Miglia e i caschi vintage Pacto. Il vincitore della categoria 1000 Miglia Originals ha poi ottenuto l’ammissione garantita alla 1000 Miglia 2027 in Italia, edizione del centenario della leggendaria corsa.

Poltrona Frau ha inoltre assegnato il Poltrona Frau Interior Award, riconoscimento dedicato all’eccellenza del design degli interni automobilistici. Il premio è stato attribuito a Richard Pineda & Kathryn Pineda con una Bugatti T40 del 1928 per la classe Original, a Papp Arpad & Sickler Terra con una Rolls Royce Silver Cloud del 1962 per la classe Classic e a Bibby Bret & Tan Jean con una Ferrari 296 GTS Atelier del 2025 per la categoria Hyper-Cars & Supercars.

Il gran finale al The Biltmore Hotel ha riunito equipaggi, partner e rappresentanti istituzionali in una cornice che ha riflesso l’equilibrio tra heritage e modernità che contraddistingue la Freccia Rossa.

La mattina del 23 febbraio la struttura ha inoltre ospitato il Business Forum promosso dal Ministero degli Affari Esteri e della Cooperazione Internazionale (MAECI) e dall’Agenzia ICE – Italian Trade Agency, nell’ambito del programma di accelerazione OpportunItaly. Il forum ha favorito incontri B2B mirati tra aziende italiane e imprenditori statunitensi nei settori strategici dell’automotive, del design, della moda e del food & beverage.

Il panel si è aperto con i saluti istituzionali di Michele Mistò, Console Generale d’Italia a Miami, e di Marco Rago, Consigliere per la Diplomazia Economica e lo Sviluppo presso il Ministero degli Affari Esteri. Sono intervenuti Marco Verna, Trade Commissioner ITA Miami; Claudio Da Soller, SVP e General Manager di Pininfarina of America; Mario Braghieri, Dean of Fashion Programs presso Istituto Marangoni Miami; e Matteo Bolla, US & Canada Business Development Manager di Valdo. La discussione è stata moderata dalla giornalista multimediale Francesca Forcella.

Parallelamente, la conclusione del rally si è inserita nel più ampio calendario di celebrazioni dedicate alle auto da collezione e al design a Miami. Un modello della Automobili Pininfarina Battista è stato esposto durante il Gala Dinner a West Palm Beach e nuovamente al The Biltmore durante la Cerimonia di Premiazione. In collaborazione con Sotheby’s/ModaMiami, subito dopo l’arrivo si è svolta una Special Car Showcase con una curata selezione dei partecipanti all’edizione 2026 nell’ambito della Miami Car Week.

“Questa seconda edizione conferma che la 1000 Miglia Experience Florida non è semplicemente un format internazionale, ma una viva estensione dello spirito della Freccia Rossa – ha dichiarato Massimo Cicatiello, Presidente di EGA USA, organizzatore della 1000 Miglia Experience Florida -. Abbiamo visto comunità, collezionisti, istituzioni e imprenditori riunirsi attorno a una passione condivisa per l’eccellenza automobilistica. La Florida ha accolto lo spirito della 1000 Miglia e siamo determinati a rafforzare ulteriormente questo legame nei prossimi anni”.

“Con ogni edizione perfezioniamo il format e ne eleviamo l’esperienza – ha aggiunto Gaetano Dieni, Director of Marketing & Communication di EGA Worldwide e 1000 Miglia Experience Florida -. Da Lakeland allo storico circuito di Sebring, fino all’iconico scenario di Ocean Drive e all’eleganza del Biltmore, quest’anno abbiamo rafforzato ulteriormente la dimensione competitiva, il racconto culturale e l’ospitalità premium. Il nostro obiettivo non è semplicemente replicare la 1000 Miglia all’estero, ma esportarne lo spirito in modo coerente con il pubblico americano, restando fedeli alla sua identità italiana”.

– foto 1000 Miglia Experience Florida –

(ITALPRESS).

Cronaca

Zelensky “Putin non ha vinto, faremo di tutto per una pace giusta”

Pubblicato

3 ore fa-

24 Febbraio 2026di

Redazione

ROMA (ITALPRESS) – “Putin ha fallito, non ha raggiunto i suoi obiettivi. Non ha spezzato gli ucraini. Non ha vinto questa guerra. Abbiamo preservato l’Ucraina e faremo tutto il possibile per raggiungere la pace e garantire che ci sia giustizia”. Così il presidente ucraino Volodymyr Zelensky in un videomessaggio nel giorno del quarto anniversario dell’invasione russa.

“Oggi – sottolinea – sono esattamente quattro anni da quando Putin ha iniziato la sua avanzata di tre giorni per conquistare Kiev. E questo la dice lunga sulla nostra resistenza, su come l’Ucraina ha combattuto per tutto questo tempo. Dietro queste parole ci sono milioni di persone, un immenso coraggio, un duro lavoro, la perseveranza e il lungo cammino che l’Ucraina sta percorrendo dal 24 febbraio del 2022. Ripensando all’inizio dell’invasione e riflettendo sul presente, abbiamo tutto il diritto di dire: abbiamo difeso la nostra indipendenza, non abbiamo perso la nostra statualità”.

– foto Ipa Agency –

(ITALPRESS).

Musumeci “100 milioni per progetti subito cantierabili contro il rischio dissesto idreologico”

“Musica in sicurezza”, premio speciale ad Anas al Festival di Sanremo

Auto, conclusa la seconda edizione della 1000 Miglia Experience Florida

Idos-CNA, in 15 anni le imprese di donne immigrate sono aumentate di oltre il 56%

Banca Ifis, Fürstenberg SGR assume il controllo di maggioranza di Noberasco

Orcel “Ruolo centrale delle banche per rilanciare la competitività dell’Europa”

STOCCAFISSO ALLA VARZESE_ANNO 2015 – DI REMO TAGLIANI

Referendum, La Russa “Eccesso nei toni rende complicata la decisione degli elettori”

Agli Spurs il big match coi Pistons, Sacramento torna a vincere

Zelensky “Putin non ha vinto, faremo di tutto per una pace giusta”

Davis nega alla Lazio la vittoria al 95′, 1-1 contro l’Udinese

Strage Crans-Montana, Bertolaso: “Oggi due ragazzi saranno dimessi dal Niguarda di Milano” / Video

Paolini saluta gli Australian Open, sconfitta da Jovic in due set. Alcaraz vola agli ottavi, Sabalenka a fatica

Tg News 23/1/2026

Meloni “Non credo ad un’azione Usa in Groenlandia”. Sull’Ucraina: “E’ il momento che Ue e Russia si parlino” / Video

Gasperini sfida il Sassuolo e aspetta il mercato “Friedkin a Roma gran segnale”

La Cina accelera sullo sviluppo dei servizi meteo per il settore energetico

Italia-Germania, Urso incontra al Mimit le ministre Reiche e Bar

Leao risponde a Colombo, Stanciu sbaglia il rigore al 99′: Milan-Genoa è 1-1

Spalletti “Yildiz importante, Locatelli buon capitano”

STOCCAFISSO ALLA VARZESE_ANNO 2015 – DI REMO TAGLIANI

Almanacco – 24 Febbraio 2026

Informazione 3BMeteo Lombardia – Previsioni 24 febbraio 2026

Pronto Meteo Lombardia – Previsioni per il 24 Febbraio 2026

Longevity Magazine – 23 Febbraio 2026

Focus Salute – 24 Febbraio 2026

Tg Economia Italpress – 23 Febbraio 2026

Tg Sport Italpress – 23 Febbraio 2026

La Barba al Palo – 23 Febbraio 2026

Bus urbani nel caos, il sindaco di Vigevano chiede interventi all’agenzia TPL

Primo piano

-

Cronaca22 ore fa

Cronaca22 ore faNel 2025 manifattura lombarda ancora positiva e trainata dagli ordini esteri

-

Cronaca20 ore fa

Cronaca20 ore faPusher ucciso a Rogoredo, il poliziotto Cinturrino fermato per omicidio volontario. Pm Milano “Indagine non ancora conclusa, va capito il contesto”

-

Sport23 ore fa

Sport23 ore faMalagò “Organizzare delle grandi Paralimpiadi è un dovere e una missione”

-

Cronaca21 ore fa

Cronaca21 ore faChampions, Chivu “L’Inter è in grado di ribaltare il risultato”

-

Cronaca21 ore fa

Cronaca21 ore faMattarella in visita a Niscemi, “Ci siamo e stiamo lavorando”

-

Cronaca19 ore fa

Cronaca19 ore faLombardia Live 24 Breaking News – 23/2/2026

-

Cronaca21 ore fa

Cronaca21 ore faSanremo, Meloni “Io al Festival? Notizia totalmente inventata”

-

Economia20 ore fa

Economia20 ore faAssocalzaturifici, il 2025 chiude a 12,8 miliardi con l’export resiliente a 11,5 miliardi