Economia

Eni, nel 2024 utile netto adjusted 5,2 miliardi

Pubblicato

12 mesi fa-

di

Redazione

SAN DONATO MILANESE (ITALPRESS) – Il Consiglio di Amministrazione di Eni, riunitosi ieri sotto la presidenza di Giuseppe Zafarana, ha approvato i risultati consolidati del quarto trimestre e dell’esercizio 2024 (non sottoposti a revisione contabile).

Nel 2024 il Gruppo ha conseguito un utile netto adjusted di 5.264 milioni di euro. L’utile operativo proforma adjusted è stato di 14.322 milioni di euro.

Nel quarto trimestre 2024 il Gruppo ha conseguito l’utile operativo proforma adjusted di 2.699 milioni di euro, con una riduzione del 28% rispetto a 3.755 milioni del periodo di confronto dovuta a E&P (-17%, corrispondente a -559 milioni) a causa dei minori prezzi di realizzo, del deterioramento dei margini del business Refining (-147 milioni) e della circostanza che nel trimestre del 2023 il business GGP beneficiava dell’esito favorevole di una procedura arbitrale. Su base annua, l’utile operativo proforma adjusted del Gruppo di 14.322 milioni è in calo del 20% rispetto al 2023, per effetto del settore GGP e Power (-65% rispetto al 2023) che allora registrò un significativo risultato dovuto alle condizioni di mercato particolarmente favorevoli e a proventi una tantum da rinegoziazioni contrattuali e l’esito favorevole di una procedura arbitrale, nonchè l’ulteriore fase di declino nei business downstream per effetto della debole domanda e pressione competitiva in un contesto di eccesso di offerta.

Nel quarto trimestre 2024, l’utile ante imposte adjusted di 1.932 milioni di euro, in riduzione di 1.257 milioni (-39%) rispetto al trimestre di confronto, riflette il trend dell’utile operativo adjusted e il minor contributo delle JV e associate valutate all’equity.

Nel quarto trimestre 2024, l’utile netto adjusted di competenza degli azionisti Eni di 892 milioni ha registrato un calo del 46% rispetto al quarto trimestre 2023.

Rispetto alla più contenuta riduzione del 39% conseguita a livello di utile ante imposte, il trend dell’utile netto adjusted è stata condizionata dall’incremento del tax rate adjusted di gruppo che si è attestato al 52,8% (rispetto al 47,3% del trimestre di confronto) per effetto della maggiore incidenza sul risultato ante imposte consolidato dei paesi esteri in cui opera l’upstream caratterizzati da tax rate significativi, mentre è diminuito il contributo all’utile ante imposte di Gruppo degli altri settori operanti in giurisdizioni OCSE con tax rate più contenuti.

Gli special item del 2024 di 2.315 milioni di euro comprendono oneri non monetari relativi a svalutazioni di asset del settore E&P per 1,8 miliardi di euro, al netto del relativo effetto fiscale, nell’ambito di un’analisi del portafoglio con revisione delle priorità di spesa diminuendo l’impegno nelle future fasi di sviluppo di asset marginali e maggiore focus sui progetti “core” in coerenza con la strategia, in parte mitigate dal provento relativo a un accordo di ripartizione su basi paritetiche degli oneri ambientali con un operatore italiano, dalla plusvalenza relativa alla cessione degli assets upstream e dalla rivalutazione delle imposte differite delle società consolidate italiane, per effetto delle migliorate prospettive di redditività.

“Assicurati ritorni agli azionisti di oltre 5 miliardi di euro grazie ai risultati industriali e all’azione di rientro del debito”, rende noto Eni. I risultati del 4^ trimestre 2024, che “confermano la solidità del modello aziendale Eni, fondato sulla disciplina nei costi e negli investimenti. I risultati operativi e finanziari del Gruppo nel 2024 superano le attese iniziali grazie all’efficace esecuzione della strategia. Gli investimenti di KKR in Enilive e di EIP in Plenitude confermano l’appetibilità dei satelliti Eni focalizzati sulla transizione in un anno di solidi progressi strategici. Il rapporto d’indebitamento “proforma” del Gruppo si attesta al 15%, grazie ai rapidi progressi della manovra di portafoglio”.

“Nel 2024, crescita e creazione di valore hanno raggiunto un livello di eccellenza, supportati dalla nostra struttura finanziaria e dalla disciplina nei costi. La nostra

posizione di leadership nell’industria è frutto della competitività del portafoglio di attività e del coerente disegno gestionale e finanziario del modello satellitare, che

ha concretizzato oltre 21 miliardi di euro di valore d’impresa nel corso dell’anno”, commenta l’amministratore delegato di Eni Claudio Descalzi.

“Continuiamo a estrarre valore dal nostro portafoglio di risorse, con E&P che ha conseguito un incremento del 3% nella produzione di gas e petrolio guidato dagli avvii di progetti organici e dall’integrazione di Neptune – prosegue Descalzi -. Ne abbiamo accresciuto il valore attraverso la creazione di un nuovo satellite geograficamente focalizzato in combinazione con Ithaca Energy nel Mare del Nord, portando nel contempo avanti la dismissione di attività mature e non strategiche. La nostra esplorazione ha proseguito nel proprio percorso di risultati di assoluto rilievo, con 1,2 miliardi di boe di nuove risorse, che costituiscono la base per lo sviluppo futuro e aprono opportunità

di monetizzazione anticipata delle scoperte, in linea con il nostro dual model. Il business della chimica, impattato dalle debolezze strutturali dell’industria europea, ha avviato un processo di ristrutturazione e di trasformazione che farà leva sulle nostre competenze tecnologiche nel costruire business caratterizzati da vantaggi competitivi nella transizione energetica e nell’economia circolare”.

“Plenitude ed Enilive hanno entrambe conseguito gli obiettivi annuali in termini di EBITDA, nonostante il contesto di mercato sfidante, evidenziando il valore del nostro approccio focalizzato sul lungo termine – sottolinea l’Ad -. I risultati operativi sono stati eccellenti, come evidenziano la crescita della capacità installata di rinnovabili e delle lavorazioni. Applicando il nostro consolidato modello satellitare, stiamo avanzando nella realizzazione dei progetti CCS in Italia e nel Regno Unito, ponendo le basi per la creazione di un nuovo satellite legato alla transizione, facendo leva sulle nostre competenze distintive e sul posizionamento dei nostri asset. Questi eccellenti progressi strategici e operativi hanno consentito di realizzare 14,3 miliardi di euro di utile operativo proforma adjusted e 13,6 miliardi di euro di flusso di cassa adjusted, entrambi ben superiori alle nostre previsioni. Dopo aver finanziato 8,8 mld di investimenti organici, livello minore rispetto alle stime iniziali, la gestione ha reso disponibile un avanzo pari a circa 5 miliardi di euro, in grado di coprire la remunerazione degli azionisti, che comprende un dividendo incrementato rispetto al 2023 e un ritmo accelerato nel programma di riacquisto di azioni

proprie quasi raddoppiato a 2 miliardi di euro – conclude Descalzi -. Inoltre, le nostre operazioni di portafoglio hanno consentito di traguardare un minimo storico nel rapporto d’indebitamento attestatosi su base proforma al 15%, che ci assicura la flessibilità finanziaria per continuare a investire nel business e a remunerare i nostri azionisti attraverso i cicli dell’industria”.

– Foto IPA Agency –

(ITALPRESS).

Potrebbero interessarti

-

Il Sassuolo cala il tris, notte fonda per il Verona

-

Bronzo Italia nella staffetta maschile di Short Track

-

La Corte Suprema boccia i dazi ma Trump rilancia “Nuova tariffa del 10% per tutti”

-

Short track, la staffetta maschile è di bronzo. Tra poco la finale dei 1500 con Arianna Fontana

-

Libri, Cusenza “Racconto l’altro Garibaldi, figura modernissima”

-

Juventus, respinta la richiesta di ‘grazia’ per Kalulu: salterà per squalifica il Como

Economia

Unicredit supporta il piano di investimenti di Blu Ocean

Pubblicato

14 ore fa-

20 Febbraio 2026di

Redazione

PALERMO (ITALPRESS) – UniCredit ha erogato un finanziamento a SAL (Stato Avanzamento Lavori) di 3,2 milioni alla società Blu Ocean. Il finanziamento è finalizzato alla realizzazione di due nuove celle frigorifere di circa 10.000 metri cubi, che saranno destinate allo stoccaggio di prodotti surgelati ed integrate con la struttura già esistente nel comune di Casteldaccia. Blu Ocean srl si occupa della selezione e distribuzione di pesce fresco, surgelato e prodotti alimentari, garantendo elevati standard di qualità. E’ presente con punti vendita diretti e numerosi corner nei supermercati, garantendo una diffusione capillare dei suoi prodotti. L’investimento che verrà realizzato ha una chiara valenza ESG dal punto di vista ambientale grazie all’adozione di impianti ad alta efficienza energetica, sul piano sociale in quanto consolida i livelli occupazionali e garantisce standard elevati di sicurezza alimentare, oltre che di governance, in quanto grazie al Cda e ad un controllo di gestione assicurerà trasparenza decisionale e un presidio più efficace dei rischi.

“Questo investimento rappresenta un passaggio chiave del nostro Piano Industriale 2026-2030, orientato a rafforzare la nostra leadership nel mercato di riferimento e a sostenere una crescita solida, strutturata e di lungo periodo. Non si tratta semplicemente di un ampliamento infrastrutturale, ma di una scelta strategica pienamente coerente con il percorso ESG che l’azienda ha intrapreso da anni, integrando efficienza energetica, sicurezza alimentare, tutela occupazionale e solidità della governance in un’unica visione di sviluppo responsabile. Blu Ocean è pienamente consapevole del proprio ruolo economico e sociale sul territorio e ritiene che questo progetto possa generare un impatto concreto e positivo in termini di occupazione, competitività e sviluppo per la comunità locale. Desideriamo ringraziare UniCredit per la fiducia accordata e per una collaborazione consolidata nel tempo, che continua a rappresentare un elemento determinante nel nostro percorso di crescita e rafforzamento aziendale”, ha commentato Marco Lo Coco, Presidente di Blu Ocean.

“Il finanziamento destinato ai piani di sviluppo di Blu Ocean testimonia il continuo impegno di UniCredit verso il tessuto produttivo siciliano – ha dichiarato Salvatore Malandrino, Regional Manager Sicilia di UniCredit – La nostra presenza capillare sul territorio ci permette di accompagnare efficacemente le imprese nei loro percorsi di crescita, favorendo interventi che promuovono uno sviluppo economico sostenibile a beneficio delle comunità in termini di occupazione, innovazione e qualità ambientale”.

– foto di repertorio ufficio stampa Unicredit –

(ITALPRESS).

Economia

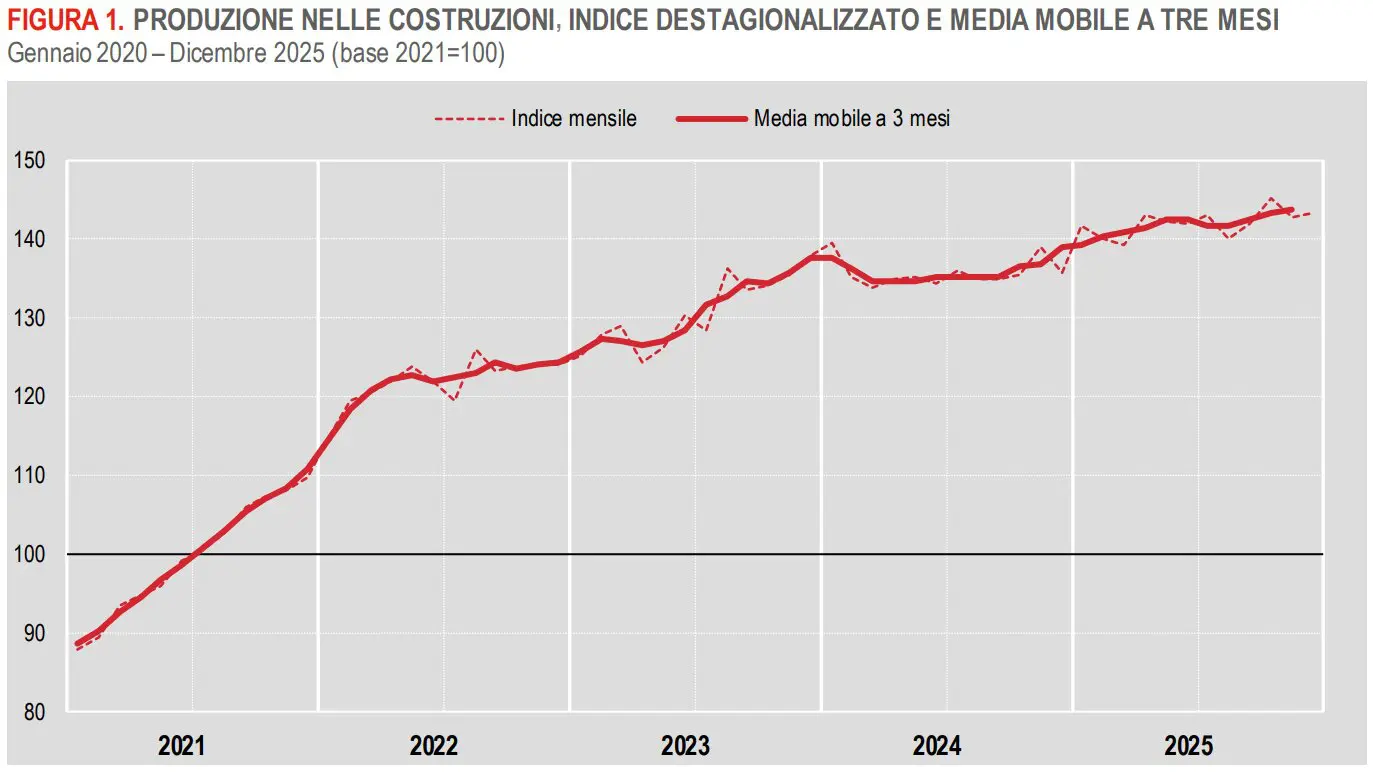

A dicembre 2025 indice della produzione nelle costruzioni in crescita, i dati Istat

Pubblicato

14 ore fa-

20 Febbraio 2026di

Redazione

ROMA (ITALPRESS) – A dicembre l’Istat stima che l’indice destagionalizzato della produzione nelle costruzioni aumenti dello 0,5% rispetto a novembre. Nella media del quarto trimestre 2025 la produzione nelle costruzioni aumenta dell’1,5% nel confronto con il trimestre precedente.

Su base tendenziale, a dicembre l’indice grezzo registra un incremento del 5,3%, mentre l’indice corretto per gli effetti di calendario cresce del 5,4% (i giorni lavorativi di calendario sono stati 20, come a dicembre 2024). Nella media complessiva del 2025, l’indice grezzo aumenta del 3,9%, mentre l’indice corretto per gli effetti di calendario cresce del 4,8%.

– foto screenshot grafico Istat –

(ITALPRESS).

Economia

Leonardo, presentati mille progetti per l’Innovation Award

Pubblicato

1 giorno fa-

19 Febbraio 2026di

Redazione

ROMA (ITALPRESS) – Si è svolta a Roma la 19ma edizione dell’Innovation Award, l’iniziativa di Leonardo che valorizza e premia i progetti innovativi proposti dalle proprie persone, contribuendo a consolidare una cultura dell’innovazione diffusa. L’edizione 2025 si è chiusa con numeri che testimoniano una partecipazione senza precedenti: circa 1.000 proposte raccolte, articolate in sei ambiti tematici, tra i quali spiccano le 380 nuove idee innovative, che hanno registrato il maggior numero di progetti presentati. Oltre 3.000 i dipendenti partecipanti e 100 research fellow coinvolti nell’iniziativa.

Rispetto alla precedente edizione, si registra un incremento di 107 proposte e di circa 700 partecipanti. Sono sei i progetti premiati, selezionati per l’elevato contenuto innovativo e l’impatto sul business, capaci di tradurre idee e competenze in soluzioni concrete a supporto della competitività e dello sviluppo dell’azienda.

Roberto Cingolani, Ad e direttore generale di Leonardo, nel corso dell’evento ha sottolineato come “bisogna avere piena consapevolezza che lo scenario è cambiato ed è caratterizzato da grande imprevedibilità e rapidità d’evoluzione. La sicurezza globale è oggi una condizione necessaria, la bussola che orienta ogni nostra scelta industriale”.

“Iniziative come l’Innovation Award sono un motore per trasformare ricerca, talento e competenze in tecnologie avanzate per la difesa e la deterrenza, capaci di proteggere cittadini e infrastrutture e di contribuire a prevenire i conflitti. Investire in innovazione significa sviluppare soluzioni sostenibili, costruite sull’integrazione di competenze interdisciplinari oggi indispensabili, capaci di dialogare tra loro e di tradursi in una visione industriale di lungo periodo”, ha aggiunto.

Per Simone Ungaro, general manager Strategy & Innovation, “Leonardo è un’azienda che deve portare le idee verso il mercato e, in questa prospettiva, l’Innovation Award rappresenta uno strumento per trasformare la creatività delle nostre persone in valore industriale. Negli ultimi tre anni abbiamo impresso una forte accelerazione allo sviluppo di nuove tecnologie, affiancando ai nostri asset un layer digitale basato su Ia, High Performance Computing e Cyber Security. Un’evoluzione che abilita una piena integrazione multidominio e che trova nel progetto Michelangelo Dome la sua espressione più avanzata. I numeri dell’edizione 2025 dell’iniziativa confermano questo cambio di passo: crescono le proposte, aumenta il coinvolgimento dei colleghi e l’innovazione è sempre più orientata alla creazione di valore per il mercato”.

-Foto ufficio stampa Leonardo-

(ITALPRESS).

Il Sassuolo cala il tris, notte fonda per il Verona

Bronzo Italia nella staffetta maschile di Short Track

La Corte Suprema boccia i dazi ma Trump rilancia “Nuova tariffa del 10% per tutti”

Short track, la staffetta maschile è di bronzo. Tra poco la finale dei 1500 con Arianna Fontana

Libri, Cusenza “Racconto l’altro Garibaldi, figura modernissima”

Italpress Economy – 20 Febbraio 2026

Tg Sport Italpress – 20 Febbraio 2026

America Week – 20 Febbraio 2026

Tg Economia Italpress – 20 Febbraio 2026

La salute vien mangiando – 20 Febbraio 2026

Davis nega alla Lazio la vittoria al 95′, 1-1 contro l’Udinese

Strage Crans-Montana, Bertolaso: “Oggi due ragazzi saranno dimessi dal Niguarda di Milano” / Video

Paolini saluta gli Australian Open, sconfitta da Jovic in due set. Alcaraz vola agli ottavi, Sabalenka a fatica

Meloni “Non credo ad un’azione Usa in Groenlandia”. Sull’Ucraina: “E’ il momento che Ue e Russia si parlino” / Video

Tg News 23/1/2026

Gasperini sfida il Sassuolo e aspetta il mercato “Friedkin a Roma gran segnale”

La Cina accelera sullo sviluppo dei servizi meteo per il settore energetico

Italia-Germania, Urso incontra al Mimit le ministre Reiche e Bar

Spalletti “Yildiz importante, Locatelli buon capitano”

Leao risponde a Colombo, Stanciu sbaglia il rigore al 99′: Milan-Genoa è 1-1

Italpress Economy – 20 Febbraio 2026

Tg Sport Italpress – 20 Febbraio 2026

Tg Economia Italpress – 20 Febbraio 2026

America Week – 20 Febbraio 2026

La salute vien mangiando – 20 Febbraio 2026

Pronto Meteo Lombardia – Previsioni per il 21 Febbraio

Tg News 20/02/2026

BREAKING NEWS LOMBARDIA 20/2/2026

Pavia Uno TV Radio Pavia Breaking News – 20 febbraio 2026

Nuovo Ospedale di Voghera, svelato il progetto da 52 milioni

Primo piano

-

Cronaca19 ore fa

Radio Pavia Breakfast News – 20 febbraio 2026

-

Sport16 ore fa

Sport16 ore faBerrettini vola ai quarti al torneo Atp 500 di Rio, affronterà Buse

-

Altre notizie17 ore fa

Nuovo Ospedale di Voghera, svelato il progetto da 52 milioni

-

Cronaca15 ore fa

Cronaca15 ore faBlitz congiunto Italia-Francia contro l’immigrazione clandestina, 15 arresti

-

Cronaca15 ore fa

Cronaca15 ore faEsposito “Sui salari serve un patto tra imprese e forze sociali”

-

Politica17 ore fa

Politica17 ore faSchlein “Se perde il referendum il governo non cade, lo batteremo alle politiche”

-

Cronaca13 ore fa

Cronaca13 ore faPiantedosi “Impugneremo decisione sulla Sea Watch”

-

Cronaca6 ore fa

La Voce Pavese – Nuovo Ospedale di Voghera, svelato il progetto da 52 milioni