Economia

Tim, dal Cda via libera alla vendita di Netco al fondo Kkr

Pubblicato

2 anni fa-

di

Redazione

ROMA (ITALPRESS) – Il Consiglio di Amministrazione di TIM, riunitosi sotto la presidenza di Salvatore Rossi nelle giornate del 3, 4 e 5 novembre, ha approvato a maggioranza (con 11 voti favorevoli e 3 contrari) l’offerta vincolante per NetCo presentata da KKR.

L’offerta vincolante valorizza NetCo (esclusa Sparkle) a un Enterprise value di 18,8 miliardi di euro, “senza considerare eventuali incrementi del predetto valore derivanti dal potenziale trasferimento di parte del debito a NetCo e da earn-out legati al verificarsi di determinate condizioni che potrebbero aumentare il valore sino a 22 miliardi di euro – spiega TIM in una nota -. In particolare, l’offerta ipotizza che il closing avvenga entro l’estate 2024 e prevede che il prezzo del ramo d’azienda oggetto di conferimento in FiberCop sia soggetto ad aggiustamento (usuale per questa tipologia di operazione) al closing in relazione a determinati parametri e target predefiniti, quali, inter alia, la cassa e il debito trasferiti, il livello del capitale circolante, il costo registrato negli ultimi 12 mesi dei dipendenti trasferiti e il rispetto di alcuni obbiettivi di investimento e di installazione della rete in fibra ottica”.

“Le delibere approvate oggi con grande responsabilità e coraggio dal Consiglio di TIM vanno nella direzione di fare il bene di TIM, delle persone che vi lavorano, dei suoi azionisti, del Paese intero. Una scelta chiara su un tema di cui si discuteva da molti anni. La cessione della rete a un investitore infrastrutturale come KKR ha trovato anche l’apprezzamento del Governo, che sosterrà questa operazione con ingenti risorse; ridà una prospettiva di crescita al Gruppo TIM”, afferma in una nota Salvatore Rossi, presidente di TIM.

“La nuova TIM dei servizi, più libera da pesi finanziari e più forte sul mercato, potrà dare il suo contributo a sviluppare quella capacità di innovazione che è fondamentale per accompagnare famiglie, imprese e pubblica amministrazione verso un futuro totalmente digitale”, prosegue.

In particolare, a seguito dell’approvazione consiliare si procederà alla sottoscrizione di un transaction agreement che disciplina: “Il conferimento da parte di TIM di un ramo d’azienda – costituito da attività relative alla rete primaria, all’attività wholesale e dall’intera partecipazione nella controllata Telenergia – in FiberCop, società che già gestisce le attività relative alla rete secondaria in fibra e rame;

Il contestuale acquisto da parte di Optics Bidco (come detto, veicolo controllato da KKR) dell’intera partecipazione detenuta da TIM in FiberCop medesima, all’esito del predetto conferimento (FiberCop post conferimento “Netco”). Inoltre, il transaction agreement prevede la sottoscrizione alla data del closing dell’operazione di un master services agreement che regolerà i termini e le condizioni dei servizi che saranno resi da NetCo a TIM e da TIM a NetCo a seguito del completamento dell’operazione.

Il Consiglio ha altresì deliberato a maggioranza (con 11 voti favorevoli e 3 contrari), sulla base dei pareri forniti dai professori Piergaetano e Carlo Marchetti, Andrea Zoppini, Giuseppe Portale, Antonio Cetra, Claudio Frigeni e dall’Avvocato Luca Purpura, che la decisione sull’offerta è di competenza esclusiva consiliare. Il Consiglio ha quindi dato mandato all’Amministratore Delegato di finalizzare e sottoscrivere i contratti vincolanti relativi all’offerta”.

Il pagamento di eventuali earn-out a favore di TIM è, legato al verificarsi di eventi futuri quali, in particolare: “Il completamento, durante i 30 mesi successivi alla data del closing, di alcune potenziali operazioni di consolidamento che riguardino NetCo e all’eventuale introduzione di modifiche regolamentari idonee a generare benefici a favore di NetCo, che potrebbero comportare il pagamento a favore di TIM di un importo massimo di 2,5 miliardi di euro; all’introduzione ed entrata in vigore entro il 31 dicembre 2025, di incentivi di settore che potrebbero comportare il pagamento a favore di TIM di un importo massimo di 400 milioni di euro”.

L’operazione dà attuazione al piano di cosiddetto delayering avviato da TIM nel corso del 2022 – “con l’obiettivo di perseguire il superamento dell’integrazione verticale di TIM attraverso la separazione degli asset infrastrutturali di rete fissa dai servizi che TIM continuerà a fornire ai propri clienti retail – e consente a TIM di ridurre il proprio indebitamento finanziario di circa 14 miliardi di euro al momento del closing (senza considerare l’impatto degli aggiustamenti di prezzo di cui sopra e gli eventuali earn-out), con un risultato migliorativo, nonostante il deterioramento delle condizioni macro-economiche, rispetto alle previsioni presentate in occasione del Capital Market Day del 7 luglio 2022. Grazie all’operazione – prosegue la nota -, TIM, oltre a ridurre l’indebitamento e a liberare risorse, avrà l’opportunità di operare nel mercato domestico beneficiando della riduzione di alcuni vincoli regolatori e potrà contribuire al mantenimento della flessibilità strategica prevista dal piano di delayering”.

“Al closing, TIM beneficerà di una struttura di capitale solida con un rapporto fra debito netto ed Ebitda inferiore a 2 volte (after lease) – spiega ancora l’azienda -. Il perfezionamento dell’operazione è atteso per l’estate del 2024, una volta completate le attività prodromiche e soddisfatte le condizioni sospensive (completamento del conferimento della rete primaria, autorizzazione Antitrust, autorizzazione in materia di sovvenzioni estere distorsive e Golden Power)”.

Quanto all’offerta non vincolante su Sparkle, il Consiglio, avendola ritenuta non soddisfacente, ha dato mandato al CEO “di verificare la possibilità di ricevere un’offerta vincolante a un valore più elevato una volta completata la due diligence, il cui termine è stato esteso fino al 5 dicembre”.

Infine, il Consiglio ha preso atto della comunicazione inviata da Merlyn Partners e RN Capital Partners, ritenendola “non in linea con il piano di delayering della Società, come presentato agli investitori nel già citato Capital Market Day”.

– Foto: Agenzia Fotogramma –

(ITALPRESS).

Potrebbero interessarti

-

Aperto il bando 2026 a sostegno dell’agricoltura di montagna, Beduschi “25,5 milioni per chi lavora in territori difficili”

-

Instabilità economica rischio maggiore del 2026 per il 57% delle quotate italiane

-

Top Manager Reputation, a febbraio riconquista la vetta l’Ad di Intesa Sanpaolo Carlo Messina

-

Brignone chiude qui la stagione “Ho chiesto molto al mio corpo”

-

Cobolli balza al n°15 del ranking Atp, Paolini stabile al n°7 della classifica Wta

-

Iran, Tajani “In contatto costante con le sedi diplomatiche italiane in Medio Oriente”

Economia

Instabilità economica rischio maggiore del 2026 per il 57% delle quotate italiane

Pubblicato

1 ora fa-

2 Marzo 2026di

Redazione

MILANO (ITALPRESS) – Più della metà dei CEO e dei membri dei board delle aziende italiane quotate (57%) considera l’instabilità economica il rischio maggiore per il 2026. A questo si aggiunge l’incertezza derivante dalle politiche fiscali e normative, che rende ancora più difficile la pianificazione strategica in un contesto politico instabile. E’ quanto emerge dal “CEO & Board Confidence Monitor” di Heidrick & Struggles, che ha coinvolto quasi 2.000 aziende quotate a livello mondiale, di cui 47 italiane.

I leader delle aziende italiane segnalano crescenti difficoltà nel pianificare a lungo termine, con un panorama economico che rende arduo formulare previsioni certe. Inoltre, la fiducia nella continuità della leadership è in calo: solo il 36% dei CEO italiani vede in modo fiducioso il cambiamento generato dalla successione all’interno dei vertici aziendali, un dato notevolmente inferiore rispetto ad altre regioni come l’Asia-Pacifico (45%) e il Sud America (41%). A livello globale, la media è del 41%, ma in Europa l’apprensione per il cambiamento è ancora più marcata, con solo il 39% dei CEO che si dichiarano fiduciosi sulla continuità della leadership.

Anche la cybersecurity continua a essere vista come un nodo cruciale. I CEO italiani sembrano meno fiduciosi nella gestione delle minacce informatiche rispetto ad altri rischi, con solo il 38% che la riconosce come elemento di sfida per il prossimo anno, contro il 51% a livello globale. Inoltre, nonostante l’intelligenza artificiale (AI) stia emergendo come un’opportunità strategica, lo è solo per il 36% dei CEO italiani. Motivo per cui si osserva anche una certa lentezza nell’adozione in Italia rispetto ad altre regioni, come l’Asia-Pacifico (APAC), dove invece la fiducia in questo tipo di tecnologie è maggiore.

“Siamo entrati nell’era della Geo-economia dove l’incertezza economica e la volatilità geopolitica mettono a dura prova le aziende italiane – ha detto Sara Gay, partner di Heidrick & Struggles -. E’ fondamentale che le organizzazioni investano nella resilienza a lungo termine, rafforzando le competenze dei Board su questi temi, concentrandosi sulla successione ai vertici e sull’adozione di tecnologie come l’AI, per rimanere competitive nel futuro”.

– foto ufficio stampa Heidrick & Struggles –

(ITALPRESS).

Economia

Top Manager Reputation, a febbraio riconquista la vetta l’Ad di Intesa Sanpaolo Carlo Messina

Pubblicato

1 ora fa-

2 Marzo 2026di

Redazione

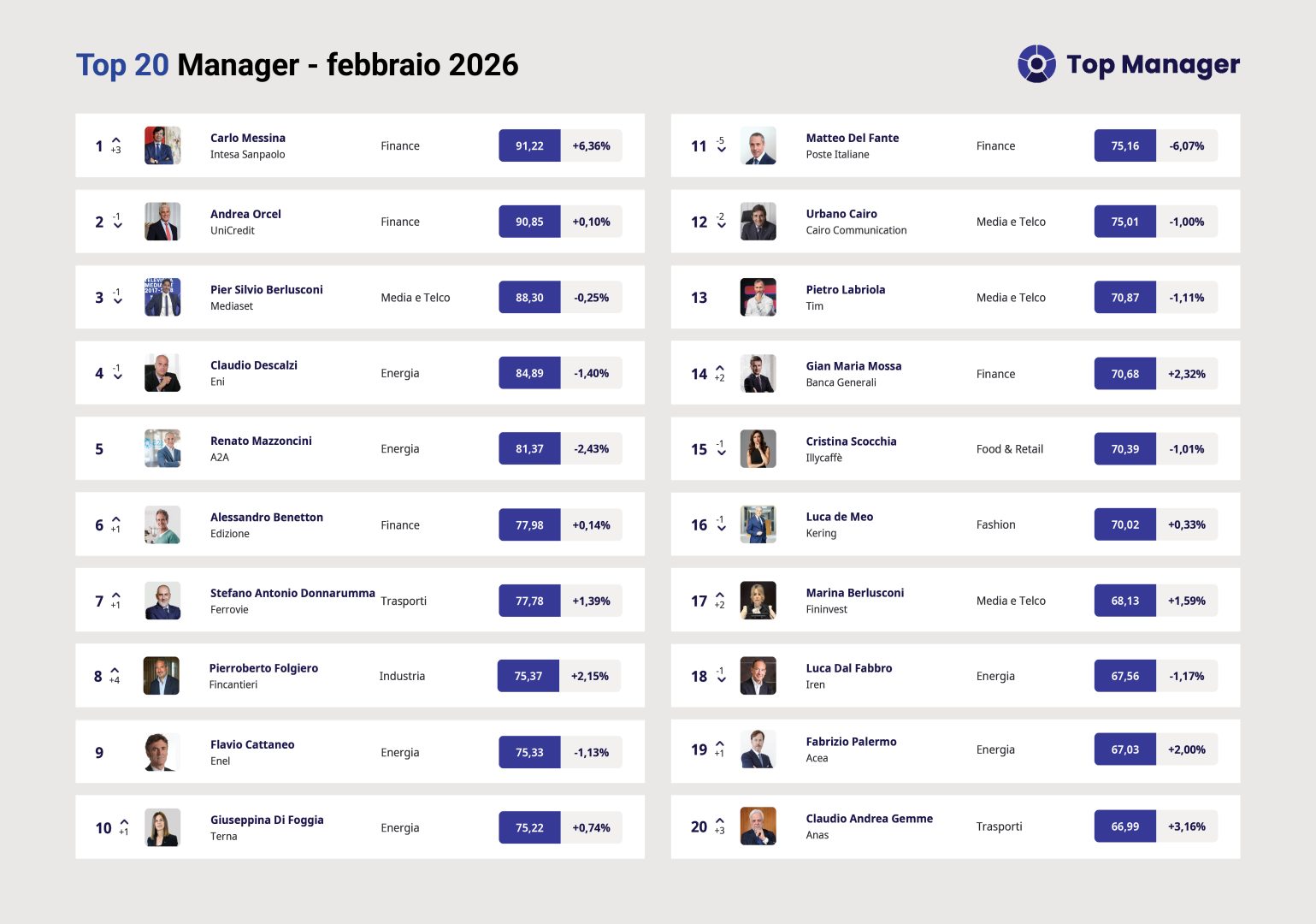

MILANO (ITALPRESS) – A febbraio novità sul podio di Top Manager Reputation (www.topmanagers.it), l’Osservatorio permanente a cura di Reputation Manager. Sale di tre e riconquista il primo posto l’Ad di Intesa Sanpaolo Carlo Messina (91.22), grazie alla grande mediaticità del suo piano industriale al 2029 e all’ottima chiusura del 2025. Messina sottolinea che la forza della banca è rappresentata prima di tutto dalle sue persone. Analoga riflessione la fa l’Ad di Unicredit Andrea Orcel (90.85) che archivia l’anno con utile netto da record a 10,6 miliardi, in aumento del 14%. Rumors su un incontro con Philippe Donnet per una possibile alleanza nel risparmio gestito. Terzo Pier Silvio Berlusconi (88.30) che visita a sorpresa la sede di ProSiebenSat e lancia la campagna contro il cyberbullismo. Proprio alle vittime di questi reati, Mediaset intende destinare l’eventuale risarcimento dalla causa intentata contro Fabrizio Corona. Quarto Claudio Descalzi (84.89), vicino alla riconferma alla guida di Eni. Si conferma quinto l’Ad di A2A Renato Mazzoncini (81.37). Salgono di uno: al sesto Alessandro Benetton (77.98), che inaugura a Roma una nuova galleria di 21Art e in occasione dell’apertura delle Olimpiadi ricorda i successi ottenuti dai Mondiali di Cortina 2021.

Al settimo Stefano Donnarumma (77.78), che lancia FS Engineering guidata da Dario Lo Bosco e FS Advisory da Ernesto Sicilia, sottolinea il record di 18,5 miliardi di investimenti nel 2025 e definisce quelli per le Olimpiadi “patrimonio duraturo per il Paese”. All’ottavo sale di quattro Pierroberto Folgiero (75.37) Ad di Fincantieri che sigla numerosi nuovi accordi e importanti commesse, presenta il piano al 2030, battezza la nuova nave oceanografica “Quirinale” e riceve a Palermo il presidente Mattarella. Stabile al nono l’Ad di Enel Flavio Cattaneo (75.33). Sale di uno al decimo Giuseppina Di Foggia (75.22), Ad di Terna che sotto la sua guida segna il livello più alto a Piazza Affari dal 2004.

Undicesimo l’Ad di Poste Matteo Del Fante (75.16). Dodicesimo Urbano Cairo (75.01), si conferma tredicesimo Pietro Labriola (70.87). Sale di due al quattordicesimo l’Ad di Banca Generali Gian Maria Mossa (70.68), con utile netto record nel 2025 a 445,8 milioni. Quindicesima Cristina Scocchia (70.39), sedicesimo Luca de Meo (70.02). Al diciassettesimo sale di due Marina Berlusconi (68.13), con dichiarazioni a tutto campo dal futuro di Forza Italia alle ingerenze di Trump. Chiudono la Top 20: Luca Dal Fabbro (67.56), Fabrizio Palermo (67.03) che sale di uno, Claudio Andrea Gemme (66.99) in ascesa di tre. In Top 200 in crescita: Giampiero Strisciuglio (24°,+3); Pietro Salini (25°,+7); Giovanni Ferrero (33°,+6); Remo Ruffini (37°,+9); Dario Scannapiedo (39°,+6); Benedetto Vigna (55°,+12); Joerg Eberhart (56°,+9); Fabrizio Di Amato (67°,+18).

– Foto Reputation Manager Spa –

(ITALPRESS).

Economia

Nel 2025 Pil +0,5%, rapporto deficit/Pil in calo al 3,1%: i dati Istat

Pubblicato

3 ore fa-

2 Marzo 2026di

Redazione

ROMA (ITALPRESS) – Nel 2025, secondo i dati Istat, il Pil ai prezzi di mercato è stato pari a 2.258.049 milioni correnti, con un aumento del 2,5% rispetto all’anno precedente. In volume il Pil è cresciuto dello 0,5%. Dal lato della domanda interna si è registrato un incremento in volume del 3,5% degli investimenti fissi lordi e dello 0,9% dei consumi finali nazionali rispetto al 2024. Per quel che riguarda i flussi con l’estero, le importazioni di beni e servizi sono salite del 3,6% e le esportazioni dell’1,2%. La domanda nazionale al netto delle scorte ha contribuito positivamente alla dinamica del Pil in volume per 1,5 punti percentuali, mentre l’apporto della domanda estera netta e della variazione delle scorte sono stati negativi per 0,7 e 0,2 punti rispettivamente.

Il valore aggiunto ha registrato aumenti in volume dello 0,3% nell’industria in senso stretto, del 2,4% nelle costruzioni e dello 0,3% nelle attività dei servizi, mentre si è registrata una lieve flessione dello 0,1% nell’agricoltura, silvicoltura e pesca. L’indebitamento netto delle Amministrazioni pubbliche, misurato in rapporto al Pil, è stato pari a -3,1%, a fronte del -3,4 % nel 2024. Il saldo primario (indebitamento netto meno la spesa per interessi) misurato in rapporto al Pil è stato pari a +0,7% (+0,5% nel 2024).

– Foto IPA Agency –

(ITALPRESS).

Aperto il bando 2026 a sostegno dell’agricoltura di montagna, Beduschi “25,5 milioni per chi lavora in territori difficili”

Instabilità economica rischio maggiore del 2026 per il 57% delle quotate italiane

Top Manager Reputation, a febbraio riconquista la vetta l’Ad di Intesa Sanpaolo Carlo Messina

Voto di scambio, Miracca assolta in appello: “Il fatto non sussiste”

Brignone chiude qui la stagione “Ho chiesto molto al mio corpo”

Cobolli balza al n°15 del ranking Atp, Paolini stabile al n°7 della classifica Wta

Voghera, primarie centrosinistra partecipate e sul filo di lana: Marcello Bergonzi Perrone vince per 2 voti. Episodio da chiarire denunciato da Michele Orione

Iran, Tajani “In contatto costante con le sedi diplomatiche italiane in Medio Oriente”

Si allarga la guerra in Medio Oriente, l’Iran “Non negozieremo con gli Usa”

Nel 2025 Pil +0,5%, rapporto deficit/Pil in calo al 3,1%: i dati Istat

Strage Crans-Montana, Bertolaso: “Oggi due ragazzi saranno dimessi dal Niguarda di Milano” / Video

Paolini saluta gli Australian Open, sconfitta da Jovic in due set. Alcaraz vola agli ottavi, Sabalenka a fatica

Tg News 23/1/2026

Meloni “Non credo ad un’azione Usa in Groenlandia”. Sull’Ucraina: “E’ il momento che Ue e Russia si parlino” / Video

Leao risponde a Colombo, Stanciu sbaglia il rigore al 99′: Milan-Genoa è 1-1

Gasperini sfida il Sassuolo e aspetta il mercato “Friedkin a Roma gran segnale”

La Cina accelera sullo sviluppo dei servizi meteo per il settore energetico

Italia-Germania, Urso incontra al Mimit le ministre Reiche e Bar

Spalletti “Yildiz importante, Locatelli buon capitano”

La salute vien mangiando – 16 Gennaio 2026

Pavia Uno TV Radio Pavia Breaking News – 2 marzo 2026

Addio a don Gianluca Vernetti, il sacerdote dei giovani

Informazione 3BMeteo Lombardia – Previsioni 2 marzo 2026

Radio Pavia Breakfast News – 2 marzo 2026

Incontri tematici, caffè pedagogici e laboratori per genitori e figli

S. MESSA DI DOMENICA 1 MARZO 2026 – II DI QUARESIMA/A

Pavia Uno TV Radio Pavia Breaking News – 1 marzo 2026

Crescere Insieme – 1 Marzo 2026

Agrifood Magazine – 28 Febbraio 2026

Tg News Weekend – 1 Marzo 2026

Primo piano

-

Cronaca5 ore fa

Cronaca5 ore faVoghera saluta Mariano Oliviero, quarant’anni in prima linea nei Vigli del Fuoco tra coraggio e valori

-

Cronaca15 ore fa

Cronaca15 ore faGatti salva la Juve al 93′, la Roma si morde le mani: 3-3 all’Olimpico

-

Cronaca18 ore fa

La Voce Pavese – Incontri tematici, caffè pedagogici e laboratori per genitori e figli

-

Altre notizie7 ore fa

Informazione 3BMeteo Lombardia – Previsioni 2 marzo 2026

-

Sport22 ore fa

Sport22 ore faPavlovic e Leao nel recupero, il Milan vince 2-0 in casa della Cremonese

-

Politica20 ore fa

Politica20 ore faIran, Schlein “Governo si impegni per de-escalation e rientro nostri connazionali”

-

Altre notizie7 ore fa

Addio a don Gianluca Vernetti, il sacerdote dei giovani

-

Altre notizie7 ore fa

Radio Pavia Breakfast News – 2 marzo 2026